還元率」と「交換率」の2つの理解が必要。

2009年の割賦販売法の改正による総量規制、2011年の貸金業法の改正によって、クレジットカードで利用できる限度額やキャッシング枠が制限されました。

これによってクレジットカード会社の収益が圧迫され、残念ながらクレジットカードを持つメリットの1つであるポイント還元率も低下傾向にあります。

しかし、多くのクレジットカード会社が会員を増やすために高還元率である事をアピールしています。

そして、クレジットカード会社の宣伝文句を文字通りに受け取って、高還元率だと思っていたら実は思っていたよりも実質的な還元率は低かったという事が続出しています。

そういう罠に騙されないために、ここでポイントの還元率と交換率をきちんと理解しポイントをうまく貯めるための知識を身につけましょう。

「還元率」と「交換率」の2つの意味を理解

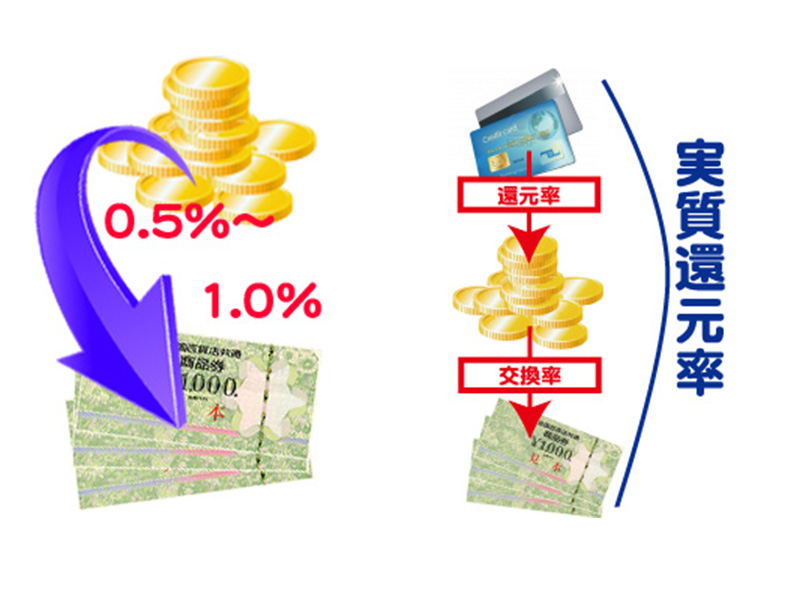

ポイントの還元率というのは、「クレジットカードを使った金額のいくらがポイントとして還元されるか」という意味です。

多くのクレジットカード会社がポイント還元率の高さを競い合っていますよね。その数字を見て還元率が高いので、効率よくポイントを貯める事ができると思ったとしても、ちょっと待って下さい。

実は、もう1つ大事な指標があってポイントの「交換率」というのがあります。

交換率というのは、貯めたポイントをどれくらいの比率で商品などに交換できるのかという事を意味します。

いくら「還元率」が高くても、「交換率」が低ければ意味がないのです。

少し分かりにくいと思いますので、具体例を挙げて説明しましょう。

【クレジットカード会社A】

還元率:1.6%

交換率:0.5%

【クレジットカード会社B】

還元率:1.0%

交換率:1.0%

A社とB社を比較します。還元率だけを見るとA社の方が0.6%高いので、A社の方が得に思えますよね。

でも、交換率を見るとB社の方が2倍も高いのです。結論から言うと、最終的にはB社の方が効率よくポイントを貯める事ができます。

例えば、1万円の買い物をしたとします。この時付与されるポイントは以下のようになります。

A社:160ポイント(10,000×1.6%)

B社:100ポイント(10,000×1.0%)

この時点では還元率の高いA社の方がお得ですよね。

次に貯めたポイントを金券に交換するとします。

この場合、いくらの金券に交換できるかというと以下のようになります。

A社:80円相当(160×0.5%)

B社:100円相当(100×1.0%)

もうお分かりですよね。最終的にはB社の方がお得になるのです。

A社の場合は1ポイントが0.5円の価値しかないのに対して、B社の場合は1ポイントが1円の価値となっています。

いくらポイントの還元率が良くても、そのポイントの価値が低い、つまりポイントの交換率が悪ければ全然ダメなのです。

単純還元率と実質還元率という言葉に注意

ポイントの還元率と交換率の意味は理解していただけたかと思います。

クレジットカード会社によっては高還元率をアピールして交換率は小さく見えにくいところに書いているという事があります。

クレジットカード会社を選ぶ時に注意しなければならないのは、ホームページなどに書いてあるポイントの還元率が「単純還元率(表面還元率)」なのか「実質還元率」なのかという事です。

単純還元率というのは、単純にクレジットカードを使った金額のいくらがポイントとして付与されるのかという意味です。

実質還元率というのは、交換率まで含めて、クレジットカードを使った金額のいくらが現金同等の価値として還元されるかという意味なのです。

さきほどの具体例で言えば、実質還元率は以下のようになります。

A社:0.8%(1万円使って80円が還元)

B社:1.0%(1万円使って100円が還元)

したがって、クレジットカード会社を選ぶ時には、各クレジットカード会社がアピールしているポイント還元率の意味が単純還元率なのか実質還元率なのかに注意しなければなりません。

大事なのは実質還元率なので、もし検討しているクレジットカード会社が単純還元率という意味でアピールしているなら、実質還元率まで計算して考えて下さいね。

単純還元率が高くても実質還元率が低ければ、いくらポイントを貯めても実質的に受けられる特典は大した事がないのです。